天風視野/中國經濟逐步「去地產化」\天風證券首席宏觀分析師 宋雪濤

在量子物理學中,光具有波粒二象性。中國房地產也具有二象性,既是必需消費品,也是金融投資品。影響購房決策的,既是對租金收益回報的價值投資,也是對房價上漲預期的價格投機。房地產對經濟,既是經濟增長的因,也是經濟運行的果。

因此,需要從不同的視角來觀察分析評估房地產。從底層資產的視角,隨着房價下跌,房地產泡沫化傾向逐漸減弱。從金融風險的視角,房地產對金融系統的風險傳播途徑受到了較多阻隔,系統性風險較低。從經濟重要性的視角,房地產對於經濟的系統重要性持續下降,經濟正在完成「去地產化」的轉型。

中國房地產的泡沫化傾向始於2016年,去化始於2021年。人口自然增長和城鎮化斜率在2015、2016年之後分別放緩,新增城鎮人口在2016年出現拐點,新增真實住房需求也進入下行周期。2016年以後,房地產的量價均保持增長趨勢,與真實住房需求的周期發生了趨勢性背離,這是房地產泡沫化傾向的誕生背景。

泡沫化傾向表現為兩個方面:一是庫存過多,截至2022年中國住房空置率約為15%,較國際5%的標準高出10個百分點;二是估值過貴,中國住房租金回報率與長期國債利率倒掛。

2021年下半年開始,房地產的量價齊跌開啟了房地產泡沫化傾向的去化過程。儘管泡沫去化的進度較快,但這一過程依然可以跟蹤,並不是無底洞。

房地產的估值是否合理是一個相對概念。理論上講,在沒有強烈投機屬性、以自住和出租為主的情況下,住房的估值邏輯更接近於依賴分紅的價值股或固定收益資產,因此住房租金回報率不應顯著低於30年國債收益率。

中國一線城市租金回報率和百城平均租金回報率均長期低於30年期國債利率。而各國的主要城市如:紐約、倫敦、東京、柏林的租金回報率均高於30年期國債利率。截至2024年5月,一線城市的租金回報率約為1.64%,與30年期國債收益率的倒掛幅度由2021年7月的224個基點收窄為93個基點。未來如果租金回報率與30年期國債收益率進一步收斂,住房估值將趨於合理。

觀察地產去泡沫化傾向的另一個指標是庫存水平。相比其他成熟的房地產市場,中國二手房成交佔比仍然較低,9個樣本城市的二手房佔比僅為50%左右。相比之下,美國、英國、法國的二手房成交佔比大致穩定在90%左右。中國香港在2006-2013年大致保持在80%至90%的區間內,在2014年以來則保持在70%左右。日本二手房成交佔比整體處於不斷抬升的趨勢中,目前大致為65%左右。參考中國香港與日本,中國內地二手房成交佔比可能仍有15至20個百分點的提升空間。

衍生金融風險較低

相比於美國,中國居民購房的槓桿並不高。人民銀行2018年發布的《中國金融穩定報告》提到,中國居民購房的平均首付比例在34%以上,購房槓桿不高,意味着房價的下跌可能不會太快。

即便是在房價最高點購房,房價也需要平均下跌三分之一以上才會使房產成為負資產,而房價快速上漲是從2015-2016年開始的,許多人並非買在最高點,即使房價下跌導致財富效應縮水,但房子成為負資產的比例可能並不高。

與美國相比,中國沒有個人破產制度,意味着即便房價大幅下跌導致房產成為負資產,集中到銀行系統形成系統性風險的概率也相對較小。中國也沒有複雜的房地產衍生品市場,風險缺少交叉加速擴散的基礎。截至2024年一季度末商業銀行個人住房抵押貸款資產支持證券(RMBS)存量餘額為3785億元人民幣,僅佔個人住房貸款餘額的1%。

雖然房地產持續下行,但名義國內生產總值(GDP)增速並未失速下滑,地產在經濟中的權重也在快速地下降。2012-2020年是房地產對中國經濟貢獻程度最大的階段,考慮對產業的拉動以後,廣義房地產業在名義GDP中的佔比平均在17.4%。而隨着2021年房地產去泡沫化傾向開始,廣義房地產業在經濟中的佔比快速回落,截至2023年,廣義房地產業佔GDP的比重約為12%,較2020年大幅下滑5.5個百分點。

2021年下半年開始,製造業投資、出口與地產在經濟中的佔比此消彼長,地產投資佔名義GDP的比重從2021年一季度的11.1%回落到了今年一季度的7.5%,而製造業投資、基建投資、出口的佔比則分別提升了1.8、1.4、0.9個百分點。

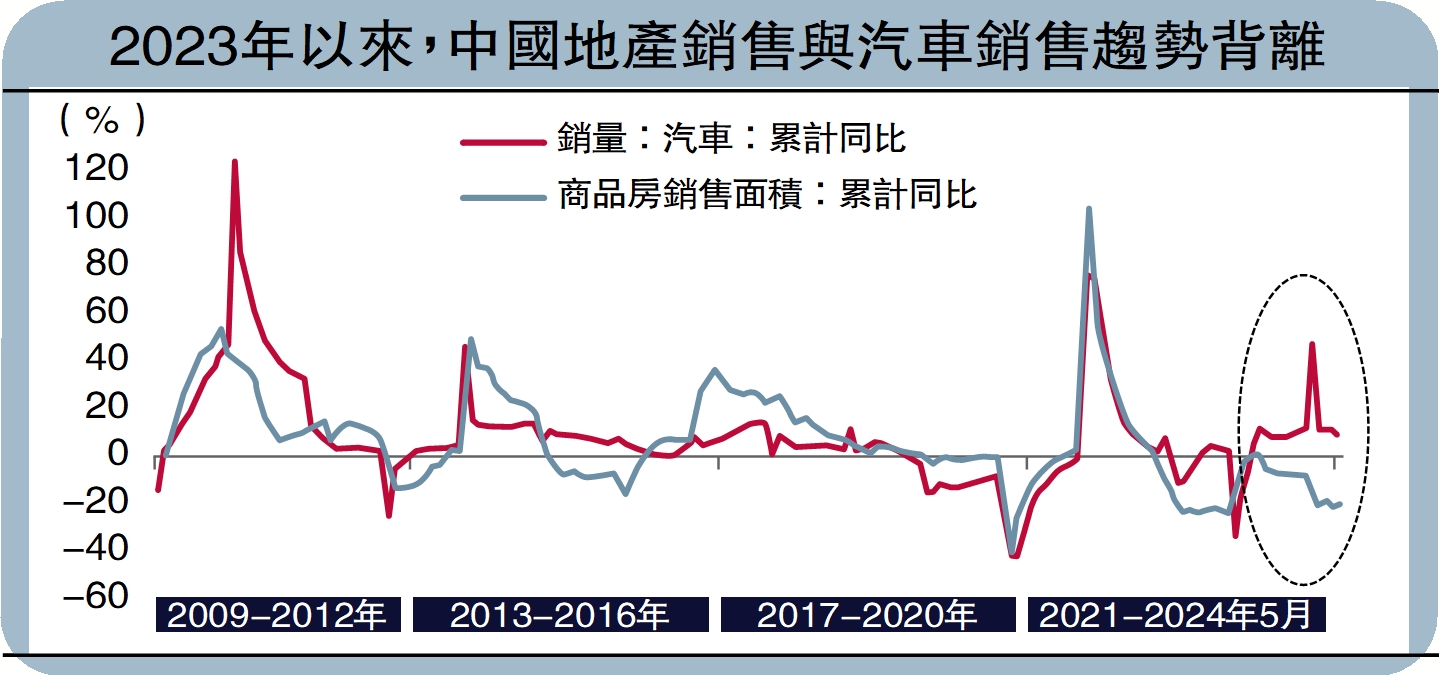

經濟「去地產化」的同時,地產鏈對房地產的依賴度也有所下降,比如汽車、造船、家電等行業用鋼需求在增加,同時近年來鋼材出口規模大幅增長,對沖了一部分地產下行的拖累,粗鋼生產的表現優於房地產投資。汽車銷售過去與地產銷售高度相關,2023年商品房銷售面積同比下滑8.5%,汽車銷售同比增長12%。