受惠高息環境持續 貸款質素有望改善 畢馬威:港銀今年盈利前景看好

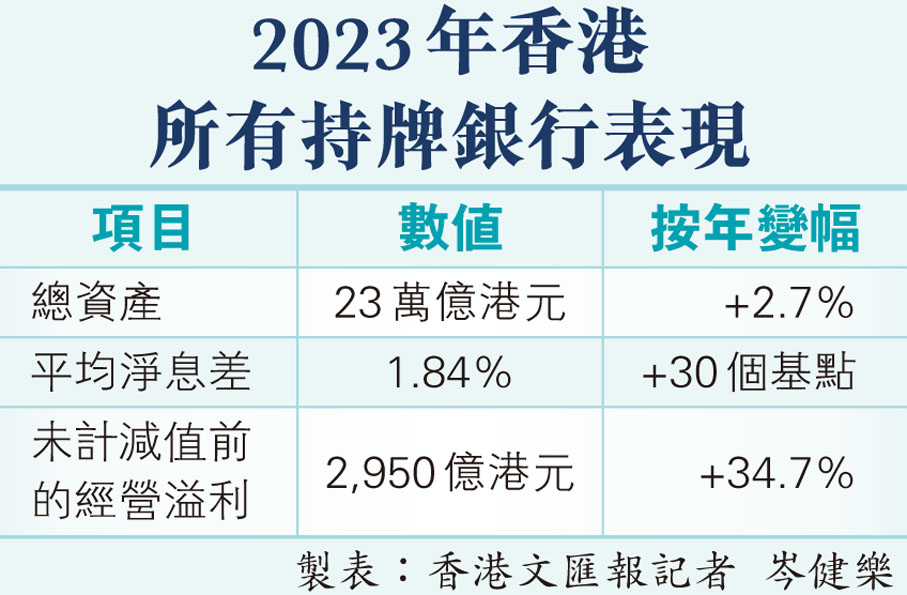

受惠於2023年的較高息環境,香港銀行的資產負債表錄得溫和增長,淨息差(NIM)和經營溢利顯著增加。畢馬威表示,2023年,所有持牌銀行的平均淨息差按年上升30個基點至1.84%;未計減值前的經營溢利增長34.7%至2,950億港元;所有持牌銀行的總資產增加2.7%至23萬億港元。畢馬威中國香港銀行業高級合夥人馬紹輝昨表示,隨着利率可能持續高於預期,香港銀行業將能夠繼續從中受惠。然而由於減息的時機和幅度仍存在不確定性,因此香港銀行應制定相應策略以作應對。◆香港文匯報記者 岑健樂

畢馬威中國金融服務合夥人沈耀文指出,隨着高息環境持續,銀行在盈利提升的同時需要管理貸款組合並對當中的信用風險加以警惕。減息措施加上成本持續增加的預期,意味着銀行必須應對挑戰控制成本以及為持續投資創造空間。他表示,香港銀行對於內地房地產業和香港中小企的敞口,將是信貸質素以至營運表現前景的關鍵,內地當局採取的措施對穩定市場並減少借款人違約至關重要。由於香港銀行已計提大部分內地商業房地產行業壞賬,但當前銷售仍未全面恢復,未來或須計提額外撥備或下調評級。而港人及旅客消費模式轉變,亦導致本地中小企業務受壓,但金管局已推出措施支持中小企,亦未見銀行停止向中小企貸款,因此相信今年港銀整體貸款質素不會差過去年。

樓按拖欠還款比例極低

他又表示,高息環境令香港銀行住宅按揭業務盈利空間受壓,近期銀行削減按揭回贈等做法,反映業界對相關貸款取態不及以往進取,但暫時未見銀行為香港房地產相關貸款作大規模壞賬撥備,相信樓按仍然是安全資產,考慮到自身盈利能力,港銀不會大幅收縮按揭業務,策略會以保障市佔率為先,一旦息口回落,銀行將有更大誘因承造按揭。雖然香港樓價已較高峰下跌逾兩成,但整體樓市按揭成數比例不高,目前拖欠還款比例仍然極低,認為負資產對銀行資產質素影響有限。

至於香港商業房地產行業的風險,則取決於利率前景。沈耀文說,香港商業房地產空置率上升,銀行界亦正積極透過管理信貸組合應對風險,避免將信貸資源集中在個別客戶或行業,並更注重貸款客戶營運現金流多於抵押品價值,未見銀行為香港房地產作大規模壞賬撥備。他相信高息環境或令貸款需求持續疲弱,業界會傾向透過財富管理等業務擴展收入來源。

畢馬威認為,對於較廣泛涉足資本市場的銀行而言,減息環境將帶來利好支持,隨着股票變得更具吸引力,從事投資銀行和財富管理業務的銀行將可從中受惠。此外,香港經濟若能出現強勁反彈,將有助改善信貸環境,對香港中小企與銀行都有正面影響。

招聘及挽留人才具挑戰

另外,畢馬威表示,保留和招聘人才對銀行業而言依然充滿挑戰,受訪銀行的總員工成本在2023年保持穩定,僅錄3.2%溫和增長。「金融科技2025」平台的人才計劃,例如為本科生和研究生提供各種金融科技業實習機會的「金融科技人才培育計劃」,以及專為研究生參與銀行的金融科技或業界項目設立的「金融科技先鋒聯網」,應有助緩解這一領域的人才短缺問題。此外,該行預計未來數年香港銀行將專注於整合通用能力、消除非增值活動、將關鍵功能數碼化、降低勞動力成本、將流程指標與客戶成果緊密聯繫,並管理信用風險。