天風視野/地產收儲紓解房企現金流壓力\天風證券首席宏觀分析師 宋雪濤

當前內地房地產的核心矛盾是估值偏貴、預期偏弱、庫存偏高,外在表現為供求關係轉變、價格下跌。要通過政策調控來緩解地產的壓力,本質上是要改變目前市場供過於求的現狀,讓住房的供給和需求重新收斂至均衡的狀態,要麼增加需求,要麼減少供給。

5月17日出台的一攬子房地產支撐政策主要分成兩類:一類是降低全國層面個人住房貸款最低首付比例、取消全國層面個人住房貸款利率政策下限、下調住房公積金貸款利率的需求端政策;另一類是推出3000億元保障性住房再貸款,用於支持地方收購已建成未出售商品房的供給端政策。

刺激需求的第一個政策是降首付比例。在本次政策出台之前,除北上廣深等8個城市外,其他城市均已選擇執行20%、30%的全國底線首套、二套住房首付比例;本次進一步下調5個百分點的首付比例,將首套、二套房最大槓桿比例由此前的5倍、3.3倍提升到6.7倍、4倍。

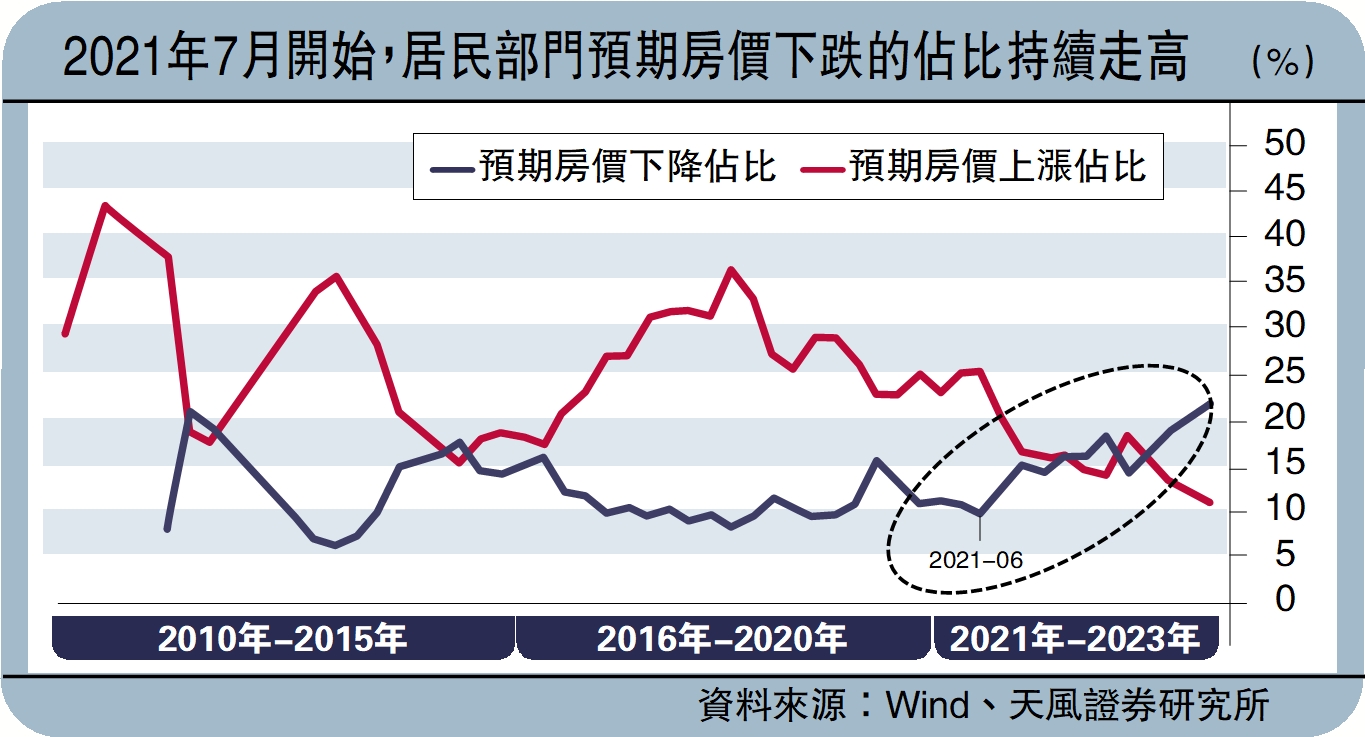

儘管槓桿空間比此前更大,但最終是否選擇加槓桿,取決於居民部門對於房價的預期。根據人民銀行的《城鎮儲戶問卷調查報告》,2021年7月開始,居民部門預期房價下跌的佔比持續走高,由2021年6月的10%提升至2024年3月的22%,房價預期可能在2021年就出現了反轉。

筆者認為,在預期上行階段,首付比例對購房行為的約束類似於拉繩子,居民部門加槓桿意願較強,首付比例對購房需求有實質性約束,邊際放鬆可以使更多的購房需求得到釋放;而在預期下行階段,居民部門對槓桿的使用原本就較為謹慎,首付比例下調的效果可能還取決於居民預期的變化。

刺激需求的第2個政策是取消房貸利率下限。人民銀行在2023年1月允許房價連續3個月同環比下跌的城市,自主決定首套貸利率下限。截至今年3月末,全國343個城市(地級及以上)中,已經有75個下調了首套房貸利率下限,64個取消了下限,本次在全國層面取消房貸利率下限的邊際改變可能需要進一步觀察。

需求端政策,無論是首付比例的下調、房貸利率下限的取消、公積金貸款利率的下降,還是限購政策的放鬆,能夠起到的作用主要都是讓受到限制的住房需求被更好地釋放。住房需求的決定性因素是人口、城鎮化、人均住房面積、自然折舊等因素,其變化是一個緩慢的過程。

出發點在於保障房建設

供給端的「地產收儲」政策,筆者認為主要出發點是「保障房建設」。

一方面,根據國務院副總理何立峰在全國切實做好保交房工作視頻會議上的講話,「商品房庫存較多城市,政府可以需定購,酌情以合理價格收購部分商品房用作保障性住房」,即收儲的根本目的是用作保障性住房,要求是根據籌建保障性住房的需要來確定收儲規模。

如果「政府收儲存量房」的出發點是「保障房建設」,那麼收儲的資金壓力可能並不大。按照「十四五」期間全國計劃籌建保障性住房近900萬套、年均約180萬套、單套面積不超過70平方米來計算,如果全部通過收儲來籌集房源,每年大約需要1.3萬億元(人民幣,下同)。

如果以目前新房均價七折收購,完成「十四五」期間保障性住房籌建計劃所需的資金將下降至每年8800億元左右,租金收益率將由當前的2.2%提升至3.1%,高於當前10年期地方債收益率2.5%,也略高於人行在《關於開展租賃住房貸款支持計劃試點有關事宜的通知》中規定的租賃住房購房貸款利率上限3%。

本次地產收儲政策中,人行明確要求收購後需迅速配售或配租,這也是站在保障性住房經營的角度,減少空置期,提高保障性住房的運營效率。地產收儲的推進有助於緩解一部分房企的現金流壓力,但在「迅速配售或配租」的要求之下,對住房的供需缺口的影響可能仍有待觀察。

另一方面,人行也強調了在地產收儲作保障房的過程中,地方政府、工薪群眾、房企、銀行自願參與。在自願參與的前提下,推進的節奏可能存在不確定性。2023年2月,人行創設了租賃住房貸款支持計劃,但截至2024年3月末,1000億元總額度僅使用了20億元,推進速度相對較慢。本次政策中,人行決定將租賃住房貸款支持計劃併入保障性住房再貸款,即額度由此前的1000億元提升到當前的3000億元,實際新增2000億元。