【拚經濟拚發展惠民生】冀再降ETF通門檻 組合更多元化

投資基金公會建言 用足用好惠港政策

香港進入由治及興新階段,社會聚焦拚經濟。中國證監會上月19日發布5項資本市場對港合作措施,包括放寬滬深港通下股票ETF合資格產品範圍;將房地產投資信託基金(REITs)納入滬深港通等。措施公布後,市場反應正面,港股累計上升17.6%。為用足、用好中央的惠港政策,進一步鞏固香港的國際金融中心地位,香港投資基金公會建議可進一步優化相關舉措,如進一步下調,甚至長遠完全取消對ETF合資格產品的資產規模要求,令ETF通的投資組合更多元化,滿足內地、香港與海外投資者的不同財富管理需求。◆香港文匯報記者 岑健樂

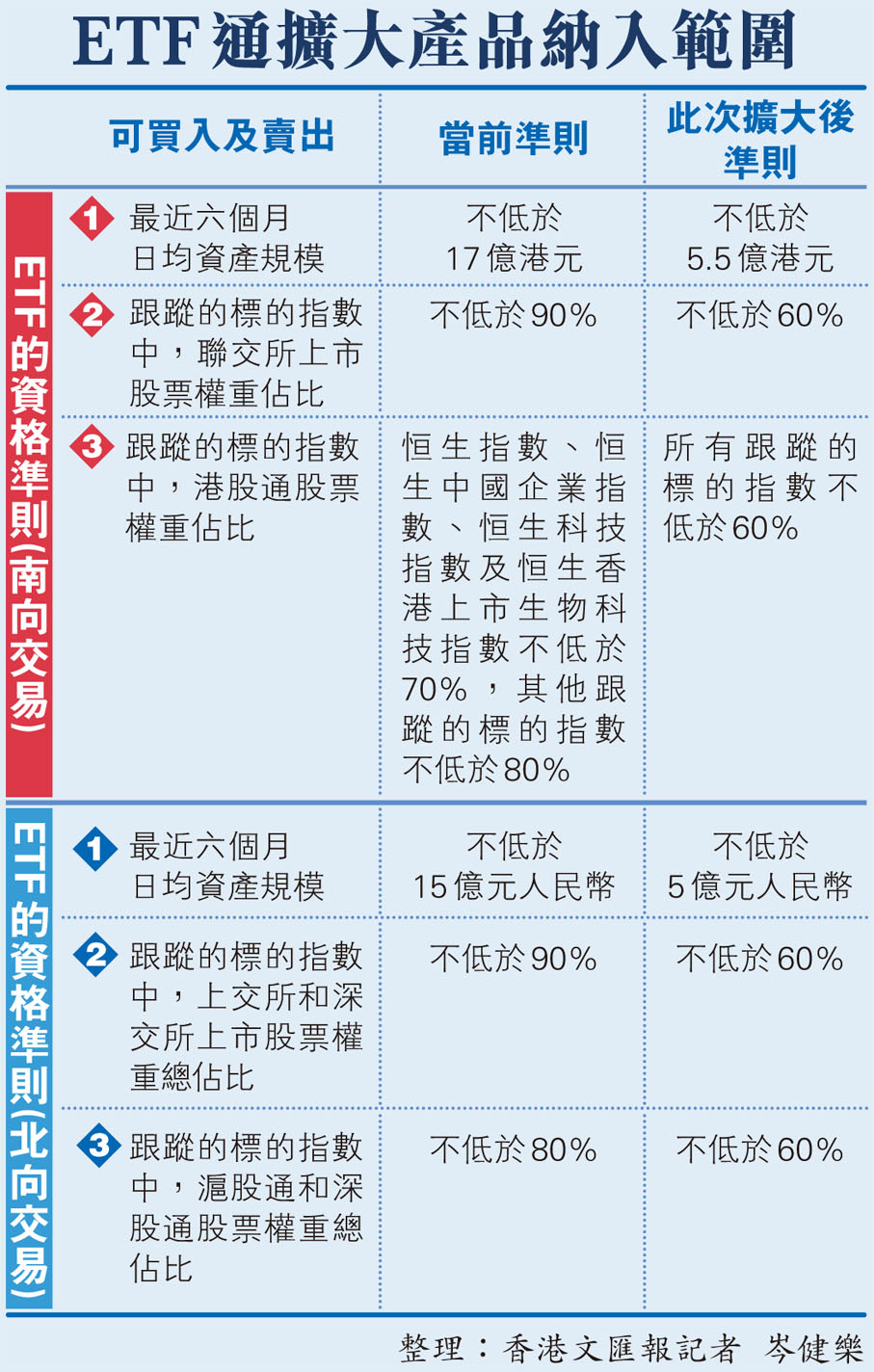

根據滬深港交易所通告,最新放寬後的滬深港通下股票ETF合資格產品範圍,仍然有6個月日均資產規模、股票權重總佔比等要求(見另稿),從用足、用好中央惠港政策,以及投資組合多元化等角度考慮,香港投資基金公會指出,中證監發布的5項資本市場對港合作措施,相關舉措能夠進一步鞏固香港作為連接內地和海外資本市場的獨特地位,該會建議日後可進一步優化措施,令投資組合能夠更多元化。

擔當聯通內地與國際市場角色

香港投資基金公會行政總裁黃王慈明表示,目前南向合資格的ETF範圍過於狹窄。她認為,香港的作用應是充當內地投資者投資國際市場的主要橋樑,提供更多元、投資於不同市場(成熟市場和新興市場)和資產類別(債券、股票、商品等)的ETF予內地投資者選擇至為重要。為充分發揮香港的獨特優勢,用足、用好中央的惠港政策,公會建議應進一步擴大ETF通的適用範圍,其中,若合資格ETF可納入更多不同幣種櫃台(人民幣、美元、港元),將有助擴大合資格ETF範圍。

至於在管理資產規模(AUM)要求方面,黃王慈明表示ETF的流動性來自標的指數,而非取決於規模的大小。因此公會建議取消對AUM的要求,或至少將南向ETF資產規模要求降至5億港元,至於北向ETF資產規模則降至4.4億元人民幣,藉以讓更多ETF可納入計劃,滿足內地、香港與海外投資者的不同財富管理需求。

就新舉措下擬推動適度放寬互認基金客地銷售比例限制,允許香港互認基金投資管理職能轉授予與管理人同集團的海外資產管理機構,進一步優化基金互認安排,黃王慈明指現時互認基金客地銷售比例限制為各佔一半,惟在香港及內地投資者需求方面明顯有較大不平衡,她強調業界當然很希望爭取全面取消基金互認安排下銷售比例要求等,不過即使無法完全取消下,亦希望可將內地客銷售比例限制提高,以便更好地滿足內地投資者需求。

REITs納入滬深港通有前瞻性

中證監的對港合作措施當中還包括將REITs納入滬深港通。對此,黃王慈明表示,REITs除了可以增加投資組合的多元化,還能提供現金流(內地REITs每年分配給投資者的收益不低於基金年度可供分配金額的90%)。因此,她認為將REITs納入滬深港通,顯示中央政府與特區政府及監管機構具前瞻性,積極致力拓寬「互聯互通計劃」下的產品線。隨着這次將REITs納入滬深港通、放寬ETF通合資格產品範圍及納入門檻與優化「基金互認安排」,互聯互通計劃涵蓋的產品幾乎已包括所有主要資產類別,更能夠滿足投資者的不同需求。

香港證監會行政總裁梁鳳儀早前表示,相信今次滬深港通的擴容以及基金互認安排的優化,將為內地和國際投資者提供更豐富多元的投資產品,使香港能在國家資本市場更高水平的雙向開放中,更好地發揮獨特優勢和作用。她又指,中證監此次明確表態支持內地行業龍頭企業來港上市,這對提升香港新股市場的吸引力,以及港股二級市場的流動性,都有很大幫助。