金融熱話/美聯儲掌握日圓升值主導權\國金證券首席經濟學家 趙 偉

日央行正在謹慎地推進正常化,目的是等待內需復甦和通脹循環的基礎更加穩固。相較而言,本次正常化的外部環境相對更為友好,預計美國經濟仍將保持韌性,歐洲也逐步從能源衝擊中走出來,新興市場國家仍保持高景氣狀態。如何把握正常化的節奏,以平衡內需動能的修復和日圓貶值壓力,是日央行未來一段時間的挑戰。

上世紀90年代中期以來,日央行與美聯儲貨幣政策周期多數時間是不同步的。其中,2000年以來日央行的3次加息都發生在美聯儲暫停加息區間(Longer),以及美、日產出缺口都轉正之後。究其原因,後泡沫時代的日本經濟處於長周期的下行期,短周期的復甦依賴於外需的拉動。所以,在通縮壓力轉變為通脹壓力或貶值壓力之前,日央行會盡可能地推遲收緊貨幣政策。

資產價格方面,在2000年和2006年加息案例中,10年期日債利率、日圓和日股會階段性地出現齊漲行情,這是典型的「復甦交易」。但好景不常,2000年美股科網泡沫和2007年三季度開始發酵的次貸危機,均終結了日央行的正常化進程。市場轉向「衰退交易」,日股與日債利率同步下行。

以上兩個案例均表明,日央行加息不是強勢日圓的充分條件。經驗表明,日圓的「第一性原理」是避險屬性,其主要矛盾往往在日本以外。純粹經驗上看,21世紀以來,日圓有效匯率與日本經濟周期是反向的,兌美元匯率與美、日本10年國債利差是反向的。但本質上而言,匯率是貨幣的相對價格,利差也是結果,日圓的走勢也還是取決於日本與其他國家名義增長的比較。

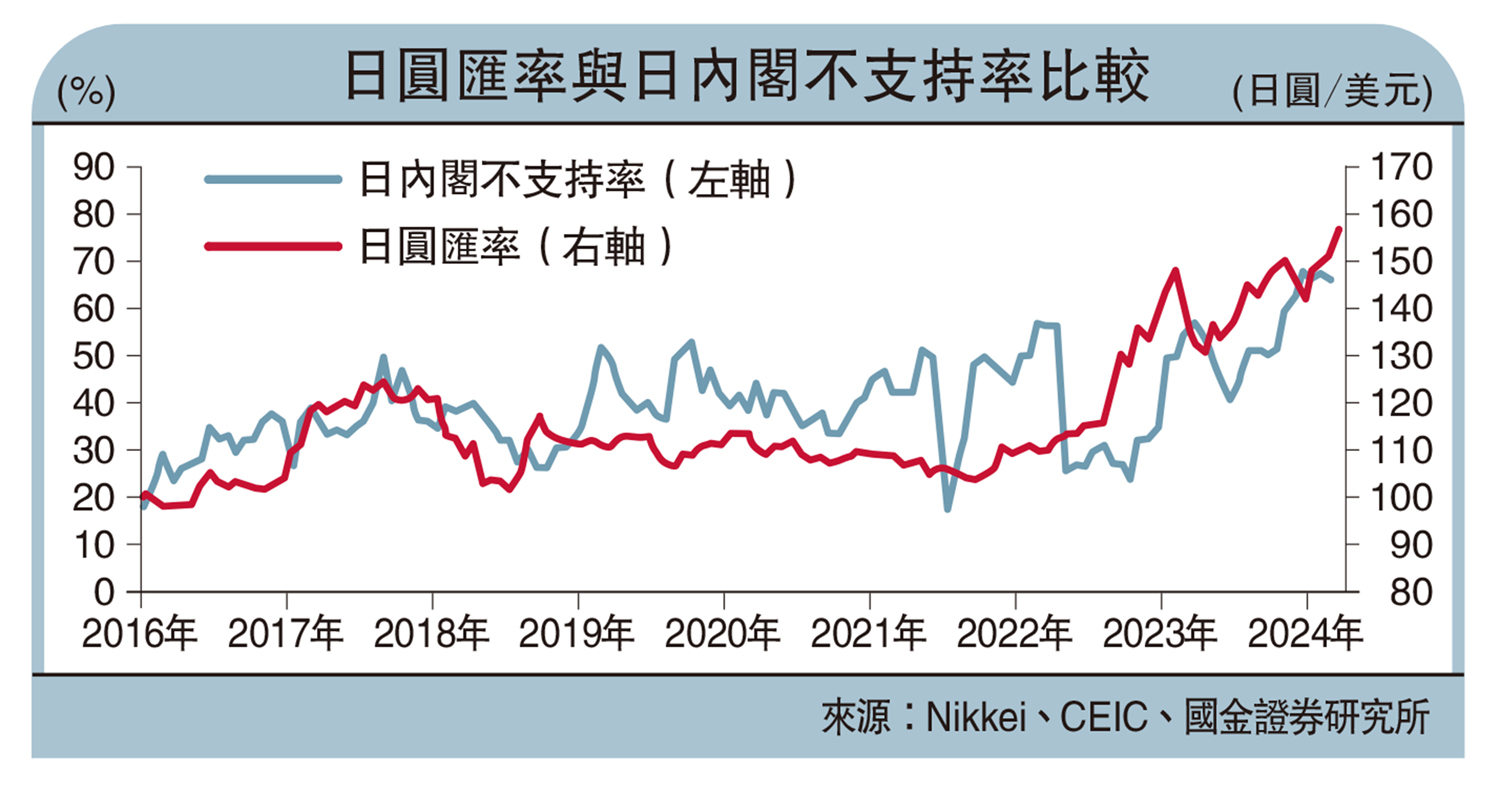

本輪日圓的貶值周期始於2021年初,初期背景是美、日經濟復甦彈性的差異及其導致的利差的走擴,2022至2023年則源於不同通脹環境和貨幣政策差異背景下利差的走擴。2024年初以來,日央行在加息方面保持耐心,美聯儲在降息方面也保持耐心,日圓對美元匯率貶至1990年以來低位。

2024年3月例會(18至19日),日央行如期退出負利率,徹底放棄YCC(收益率控制曲線)。例會後,日債利率延續上行態勢,但日圓卻開啟了一輪貶值趨勢,日股也開始回調,或表明熱錢從日本流出,這一趨勢表明市場押注日央行或被迫加息。

4月29日,在美元走弱的背景下,日圓跌破160。周一開盤後,財務省的干預讓日圓重回155以內。本次干預並非沒預兆。本次的時間軸是3月27日召開的三方會談(日本財務省、央行和金融廳的高管會議),4月12日財務大臣提示干預的可能性;4月29日落地。一般而言,從召開三方會談到干預能否最終落地,主要看期間日圓的貶值壓力,如果日圓止跌回升,則不需要干預。

料日本央行慢加息

央行干預外匯市場的能力和有效性是非對稱的。一般而言,抑制本幣貶值的能力小於抑制本幣升值的能力。因為操作上,前者是賣出外匯、買入本幣,故以外匯儲備為限;後者則是賣出本幣、買入外匯,央行的本幣供給能力是無限的。但歸根到底,在保持資本賬戶開放的前提下,日本官方能否抑制日圓貶值勢頭,日圓能否重回升值區間,關鍵還在於利差能否顯著收窄。

自日本相繼進入零利率時代以來,日央行的貨幣政策就是非對稱的,日圓的「定價權」就不在日本國內,而在日本以外。在經歷2007至2012年日圓大幅升值痛苦之後,日圓升值被認為是「六重苦」之一,安倍時代以來的日本,無論是決策者還是企業(尤其是製造業),主流意見都將日圓貶值視為經濟復甦的「同義詞」,日央行也將貶值視為寬鬆政策傳導中的一環。所以,在一定限度內,日圓貶值既是目的,也是手段。但如果沒有美、歐的「加息潮」,日圓貶值幅度大概率受限。

以美日利差收窄為依據,日圓要想重回升值通道,要麼美聯儲快速降息(或緩慢但持續降息),要麼日央行快速加息(或緩慢但持續加息)。短期而言,兩種情形的可能性都偏低,但前者的概率大於後者。

中期而言,概率最大的場景是:美聯儲慢降息,日央行慢加息,結果是日圓慢升值。從日央行2%通脹目標看,日圓在弱區間中的緩慢升值,更為可取:日圓升值有助於內需的修復,也是工資—物價「良性循環」能否形成的「一面鏡子」。