經濟脈搏/貨幣亂局考驗全球央行\西澤研究院院長 趙 建

美聯儲說好的減息,但消費物價指數(CPI)和非農數據一出來,美元卻引而不發。日本央行17年來首次加息,並取消掉YCC(收益率曲線控制)。但弔詭的是,日圓加息操作出現了減息的效果,匯率一度跌破33年以來新低。

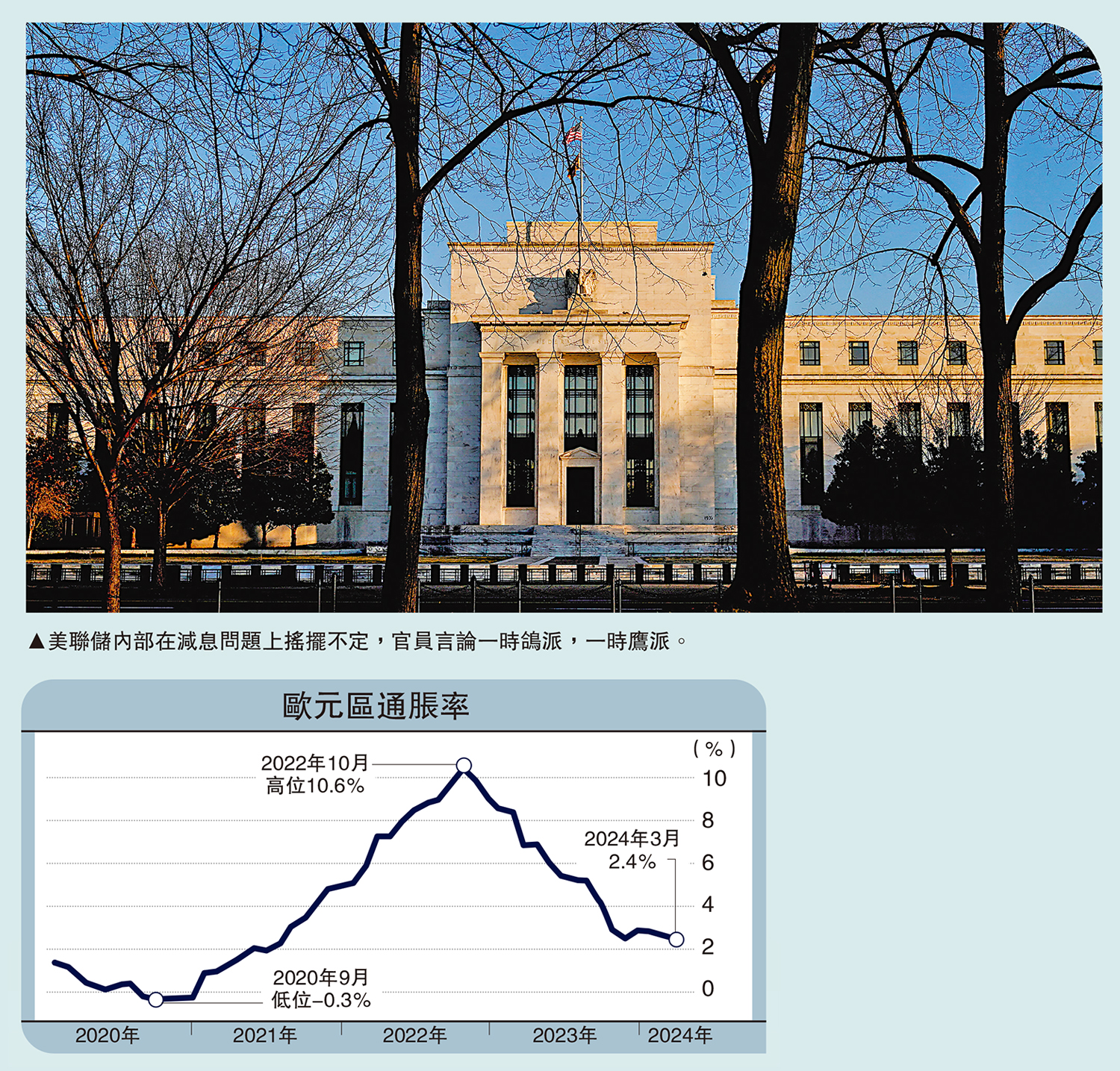

現在全球金融形勢就是一場貨幣亂局。瑞士打響減息第一槍,市場以為這是歐元美元減息的前奏,但結果大跌眼鏡;日圓倒是如期加息,但加出了減息的味道,屬於低於預期的鴿派加息;美元飄忽不定,鴿鷹輪流上場,紅臉唱罷白臉登場;歐元在美元後面亦步亦趨,即使衰退跡象愈來愈明顯,也缺乏「行動的勇氣」,選擇按兵不動。

與此相對,人民幣倒是顯得較為穩定。最近一段時間被迫輕微貶值,但貨幣當局沒有放鬆對匯率的控制。經常有一些朋友問筆者,美國一再推遲減息,是不是專門針對中國的金融戰?我對這些陰謀論很無奈,但是又不能從頭開始普及國際金融的知識,就只總結一點:其實西方各國都自顧不暇,在「比人強」的複雜形勢面前,大家都是「草台班子」,走一步看一步,不可能還有精力想着如何整垮別人。

也就是說,如果真的存在金融戰的話,那就是看誰能更好的解決自身的問題,並保持本國的金融安全和穩定,在當今的債務狂潮和貨幣洪水中不發生危機的活下來,活得比對手久。國家之間肯定存在競爭,貨幣之間也存在競爭,大家都會搶佔資源和市場份額,但是如果說每一個動作都是針對別的國家發動什麼金融戰,在當前的形勢下是基本不可能。中國最近幾年在資本市場上的損失,真的是美國發動金融戰的結果嗎?其實在中概股、港股和A股市場的價值損失過程中,大量的國際投資者也是直接受損者。

如果美國真的選擇利用金融和貨幣霸權進行收割,那肯定不會發動貿易戰。能拿着隨便「印製」的鈔票,就可以從中國買到物美價廉的商品,既可以對沖當前居高不下的通脹,又能節約本國的資源,何樂而不為呢?美國政府發動貿易戰,更多是其內部政黨鬥爭和意識形態決定的。

各國印鈔紀律崩壞

說到底,大家都是現實主義,對國家決策者來說就是政治現實主義。對美國當政者來說,今年最大的政治就是選舉,對民主黨和拜登來說就是連任。

如果對中國發動金融戰能有助於增加支持率和連任的概率,這倒是有可能的。但很顯然,美國執政黨當前最直接的對手不是中國,而是很可能又會攪亂政壇的特朗普以及其追隨者們。

全球貨幣亂局,根源不是別人,恰恰是「印鈔者」自己。一方面,在新冠危機發生後,各國央行藉着百年未遇的大危機名義大肆印鈔,政府債務和赤字都創造了歷史紀錄,好像光靠印鈔機就能印出真實的物資和財富一樣。另一方面,伴隨新冠危機的是全球化的危機、地緣政治的危機。

美國過去發了規模龐大的債務,印了那麼多鈔票,為什麼沒有發生通貨膨脹?這是因為俄羅斯這個資源大國,以及中國這個勞動力大國加入到了全球總供給體系,再加上信息技術革命對生產率的大幅提高,全球總供給曲線發生了前所未有的右移,巨大的產能消化了超發貨幣所產生的額外需求。

如今全球化局勢正在向相反的方向變化:貨幣紀律崩壞,債務和貨幣已經停不下,而且呈現出指數級增長;俄羅斯受到全面制裁,能源價格和成本持續高漲;主要發達國家在供應鏈上「去中國化」,徒增了工業品的成本。

我們常說美元這個世界貨幣的錨,是石油,是糧食,或者是芯片。其實都不全面,筆者認為美元的錨是全球經貿體系,是世界的統一大市場,是不斷增強的全球化浪潮。這個道理應該不難理解,因為只有在全球化和自由貿易的背景下,美元作為世界貨幣才能廣泛的在全球流通,才能執行一般等價物、儲藏手段和價值尺度的功能。

歐日身陷滯脹困境

但自從特朗普開始在全球大打貿易戰之後,特別是俄烏衝突爆發後,西方國家對俄羅斯相關個人和企業的金融資產進行制裁,讓全世界開始對美元的信用產生了懷疑。於是,去全球化引發「去美元化」,愈來愈多的國家基於安全的考慮調整外匯儲備的結構,購進黃金拋售美元,以應對極端情況的發生。

歐元的困境是歐元區貨幣集權與財政分權的矛盾,這一矛盾已經在2012年以歐債危機的形式爆發,但是今天依然面臨全新的挑戰,那就是俄烏衝突。從數據來看,歐洲通脹回落和經濟走弱的跡象最為明顯,但是北溪管道的切斷,雖然沒有導致嚴重的能源危機,但造成歐洲各國的生活生產成本居高不下,屬於成本推動型通脹。日本的通脹也是如此,因為作為一個島國,資源對外高度依賴,加上日圓的貶值,成本推動型的通脹壓力也是很大。

成本推動型通脹很容易演化成為滯脹,這個道理大家都懂。目前歐元和日圓在減息和加息的問題上,看上去左右為難、優柔寡斷、進退失據,是因為他們正在經歷一場中型的滯脹困境。

對人民幣來說,最近兩年的挑戰也不小。經常項下的表現一直還不錯,雖然進出口走弱,但是國際收支並沒有惡化。然而,長期持續的內外利差,特別是倒掛幅度和持續時間都創歷史紀錄的中美利差,讓本來作為投資貨幣的人民幣,由於國內的弱通脹環境,被動變為融資貨幣,成為做空標的。於是我們看到的一個結果就是,雖然最近幾年中國在經常賬下積累了近2萬億美元順差,但是並沒有流到人民銀行外匯儲備的池子裏。這種沒有匯入國內,在海外漂移的「歐洲美元」,就像影子離岸人民幣,使得人行一個重要的貨幣創造渠道──外匯佔款減基礎貨幣投放──出現了弱化。

美元的世界貨幣功能全球可以分享,困境當然也是由全球來分擔。與中國的收縮局勢相反,美國的主要矛盾是通脹。美聯儲固然害怕通縮,1929年大蕭條的歷史記憶是其貨幣政策的底色,但1970年代大滯脹的慘痛教訓也不可謂不深刻。美聯儲2021年對通脹趨勢出現誤判,勢必也會誤判再通脹局面。這源自於伯南克的那個「救火者悖論」:一個預言到火災並將火提前撲滅的人,是不會得到較高的嘉獎,因為很多人認為火災根本就不會發生;相反,那些等到熊熊烈火點燃後奮勇滅火的人,則會被人們嘉獎為英雄。美聯儲雖然因為誤判通脹而飽受詬病,但是在臨近大選之時,他們將繼續塑造英勇的反通脹鬥士形象。因此,美聯儲更希望將減息置於一種量子糾纏的模糊狀態,僅靠預期就能將經濟和市場穩住。

無論如何,一個新的象限正在打開,那就是「低增長、高通脹」的微滯脹狀態,這個狀態與過去「高增長、低通脹」的時代恰好成為鏡像關係。過去全球化高歌猛進,中國在改革開放的道路上加速前進。今天則處於象限轉換過程中,金融資產弱勢震盪,但是具有高度稀缺性和確定性的實物資產獲得資金熱捧,其中既包括黃金一類的傳統保值資產或貨幣之錨,又包括帶來安全感的大宗商品和核心地段的不動產。而數字貨幣,因為其特有的稀缺供給規則與去中心化、去權威化的技術屬性,更應該看作是一種對抗主權貨幣的方式。在百年未有之大亂局的時代,信任才是最稀缺的資產。