中金點睛/全球宏觀經濟範式轉變\中金公司 繆延亮 李 昭 楊曉卿

全球經濟從同步聯動的舊範式,逐步走向分化加大的新範式。筆者認為,全球分化形成的內生力量是中國與歐美國家金融周期的錯位,而「經濟國家主義」的回歸進一步放大了分化的程度和持續性。

宏觀範式的「四大分化」包括:全球增長預期分化、通脹周期分化、利率周期分化、私人部門槓桿率分化,但上述僅是表象,判斷未來演進還需要剖析背後的原因。

經濟國家主義興起

中國金融周期從2017年開始經歷了7年的下行調整,在2023年末似乎出現見底跡象,筆者認為未來中國金融周期的演進取決於政策節奏和力度。當前中國房地產市場的數量調整大體完成,中國商品房銷售面積在2021年到達頂點18億平方米後開始快速下行,2022、2023年全年銷售面積分別為13.6億平方米、11.2億平方米,但價格調整可能仍在進行中。

美國金融周期過去10年間處在上升階段。雖然2023年3月部分中小銀行風險暴露,但是美國政府及時出手救市後市場表現仍然較強,目前尚未出現嚴重的信用緊縮。

金融周期的異步直接導致中美之間形成了鏡像的內部供需失衡,即中國需求不足,美國供給不足。中國處於金融周期下半場,地產與信貸周期下行相互促進,內生需求不足,供給相對過剩。而美國處於金融周期上半場,內生需求旺盛,而供給相對不足。

在內生分化的基礎之上,經濟國家主義(Economic Nationalism)的回歸是外部推手,對分化程度起到放大作用。經濟國家主義的思想最早可以追溯到17世紀的重商主義學派,並於19世紀開始影響政策,一度在20世紀30年代成為各國的普遍共識。

經濟國家主義是指全球競爭背景下,一系列旨在支持和保護國民經濟的政策主張,其最終目標是促進民族獨立與增強國家實力。只要符合國家利益,經濟國家主義既能允許封閉管制和自給自足;也可以鼓勵自由貿易和促進資本自由流動。

新宏觀範式下,增長稀缺成為全球經濟的主要矛盾,隨着全球化導致的貧富分化加劇、技術進步引發失業擔憂加深、疫情衝擊凸顯的國家邊界重要性增強,經濟國家主義思想重新在各國流行。因此各國競相加強政府干預,力圖提高自身的國民經濟競爭力。

全球化時代,全球範圍內生產要素和產業布局的優化雖然提高了生產效率,但同時也導致發達國家本土產業空心化,大量製造業的就業機會轉移至發展中國家,一定程度上加劇了資本積累在全球層面上的不平衡,形成了內生的不穩定。

此外,大國博弈加速了全球化的逆轉趨勢。在經濟全球化時代,中國與美國名義GDP之比長期上升,在2021年到達高點76%。中國經濟相對實力的提升推動中美形成「競合」關係,「修昔底德陷阱」也成為中美關係廣泛引用的框架。中美GDP相對比率2021年之後開始下降,到2023年底下降到66%。

全球化時代,中美周期通過貿易流(買東西)、資金流(金融條件)、匯率(價格調整)三個渠道長期聯動,但經濟國家主義導致傳導渠道短路,中美內部的供需缺口更難彌合,加劇了「四大分化」的程度和持續性。

1)貿易和產業鏈重構。全球化時代,中國和美國經濟優勢互補,「中國生產、美國消費」模式促成兩國的互利共贏。在全球化時代,中美供需缺口反向的問題可以通過貿易渠道解決,中國通過向美國出口消化過剩產能,中美均能實現供需平衡。但經濟國家主義的興起推動全球產業鏈發生重構,發達經濟體傾向將產業鏈布局在地理鄰近的周邊地區或盟友國,即實現近岸或友岸外包。

為了維持住出口份額,中國出口也呈現出「以價換量」趨勢。2022年以來,美國從主要的進口來源地的進口價格上升,而從中國進口價格出現下降。對於中國而言,產業鏈重構意味着國內產能或更難輸出,增加價格壓力;對美國而言則意味着供給相對需求進一步緊縮,高通脹或成為長期問題。

2)資金流再布局。全球化逆轉在資金流層面體現的更明顯。金融資本和產業資本是高度聯動和互補的,一般金融資本先於產業資本流動,後者再跟隨布局。全球資金流入中國市場的速度從2018年開始放緩。研究顯示,2018年中美貿易摩擦導致中國企業投資下降了2%,結構上境外出口依賴度更高的公司,以及大型國有公司股票收益相對下降更多。

全球資金流再布局導致中國的金融條件相比以往更難放鬆。2023年以來,央行已經實施多次降息、降準,中國10年期國債利率已經震盪下降到歷史低位2.3%附近。但由於內外增量資金流入放緩,場內資金整體呈現存量博弈特徵,限制了國內金融條件放鬆的空間。

3)匯率調整。上述兩個渠道是依靠數量調整,而匯率則起到價格調整的作用。當增長放緩、內需偏弱時,本幣相對外幣適度貶值可以刺激出口,對沖經濟增長的下行壓力。但在金融周期下行背景下,穩定市場預期的重要性上升,因此雖然海外匯率大幅波動(如美元、日圓等),人民幣兌美元匯率仍維持相對穩定。

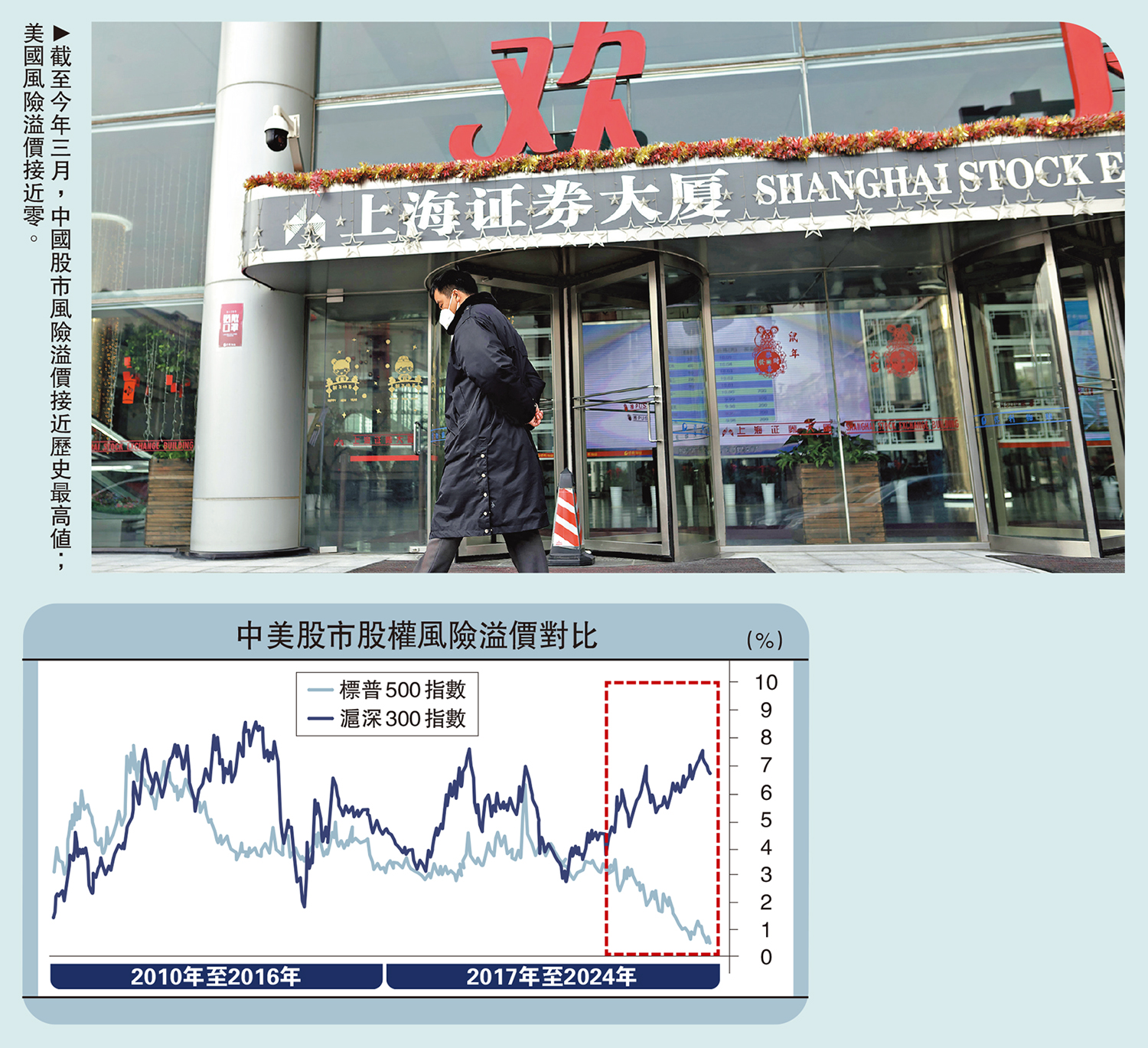

宏觀分化在資產定價上也有相應體現,越市場化的資產對中美周期分化的定價越充分,甚至出現超調。首先體現在中美風險溢價的持續背離。截至2024年3月,中國股市風險溢價接近歷史最高值;美國風險溢價接近0%,意味着投資者對於美股和美債的預期回報已經十分接近。

類似地,中美周期分化也體現為商品價格的分化,與國內周期相關度更緊密的黑色系金屬(如焦炭、煤、螺紋鋼等)表現弱於全球定價的能源和有色金屬。

最後,宏觀周期的分化也會在匯率上有所反映。歷史上,美元兌人民幣匯率與美元指數高度同步,2021年以來美元指數伴隨美聯儲加息周期開始加速上行,但是人民幣波動相對有限,未來可適度提升彈性對沖內外壓力。

中國仍有降息空間

由於房地產通常扮演信貸的抵押品角色,房地產價格和信貸兩者之間相輔相成、相互促進,帶來金融的順周期性,這就意味着金融周期一旦出現轉向,短期內再逆轉面臨的阻力會更大。同時全球化紅利減退對中國的出口形成了更大外部挑戰,因此要求宏觀政策逆周期調節的力度比全球化時代更加有力。

筆者認為當前中國實際利率仍有下調空間。表面上看,政策利率(7天公開市場操作利率)只有1.8%,而美國的政策利率(聯邦基金利率)高達5.5%,中國的貨幣政策看似比美國更寬鬆。但是衡量政策的鬆緊不能看名義利率,而要看實際利率,更要看實際利率和自然利率的差值。我們用10年期國債利率減去GDP平減指數,得到實際利率在4%左右,接近歷史高點。如果從企業的角度出發,用1年期LPR(貸款市場報價利率)減去PPI,得到的實際利率在6%左右;用5年期LPR計算,企業實際貸款成本在7%附近。

考慮到去年中國GDP名義增速為4.2%,Wind一致預期今年GDP增速回升至5.6%,當前中國的實際利率仍有下行空間。實際利率與自然利率之差是衡量宏觀政策鬆緊的標尺。如果我們把名義利率減去通脹、再減去自然利率,我們會發現中國的實際利率比自然利率要高出約3個百分點,而美國只高出1個百分點左右。

降低實際利率可以通過央行降息來壓低名義利率,也可以通過財政發力來提振通脹預期。有觀點提出「降息無用論」,認為在居民高儲蓄傾向的情況下,降息對經濟的幫助有限。誠然,中國貨幣政策的「金融加速器效應」不那麼明顯,尤其是利率和信用市場分割之下,從國債到信用市場的傳導受阻,甚至經常出現債市加槓桿套利的情況。雖然套利行為有風險,但真實利率居高不下對債務負擔和實體經濟造成的損害會更大,兩害相權取其輕,降利率仍有必要。

註:繆延亮為中金公司董事總經理,李昭、楊曉卿為研究部分析師