中金點睛/外資對中國股市配置有望回升\中金公司分析師 劉 剛 張巍瀚

北向資金自2023年8月以來,持續流出引發廣泛關注。若按照資金流向監測機構EPFR(覆蓋範圍較大的全球資金流向監測平台之一)數據,北水持續流出的時間更是已接近一年之久。那麼,外資流向近期如何變化?當前配置情況如何?如何判斷後續方向?我們在本文中聚焦上述市場普遍關心的問題。

根據人民銀行截至2023年6月底的統計,境外投資者持有境內股票約3.3萬億元(人民幣,下同),考慮到過去半年資金面的變化,當前規模應更小,但可能偏差不至很大。在此其中:交易型資金約佔5%(含對沖基金、個人或理財顧問等非長期持有資金),政府型資金約佔10%至20%(主權、養老或捐贈基金),價值型資金約佔60%到80%(如共同基金等長期持有資金)。

在上述三類北向資金中,交易型資金佔比少且快進快出,政府型資金受非基本面因素影響大,都無法成為分析外資的抓手。剩下的價值型資金中,25%為被動資金自動跟蹤指數,無需專門分析,75%為主動資金(參考MSCI統計的資產規模)。因此,佔整體比例一半(60%*75%,約1.5萬億元)的主動價值型外資就是我們重點關注的分析抓手。

從歷史經驗看,由於主動價值型外資持有時間周期長且受基本面影響大,因此自然是市場和基本面的同步甚至滯後指標,這也是為什麼預期外資可以率先流入而推動市場的邏輯並不奏效的原因。

被動基金持續流入

如前文分析,佔整體規模一半的主動價值型外資是我們分析的重點,這部分資金現有最好的觀測指標是「EPFR主動資金」。雖然因統計口徑問題,EPFR無法做到窮盡所有資金類型,但作為觀測窗口的效果已經足夠。從歷史經驗看,其與市場走勢更高的貼合度,拐點也可以一一對應,不像北向資金近兩年與市場走勢時常背道而馳。

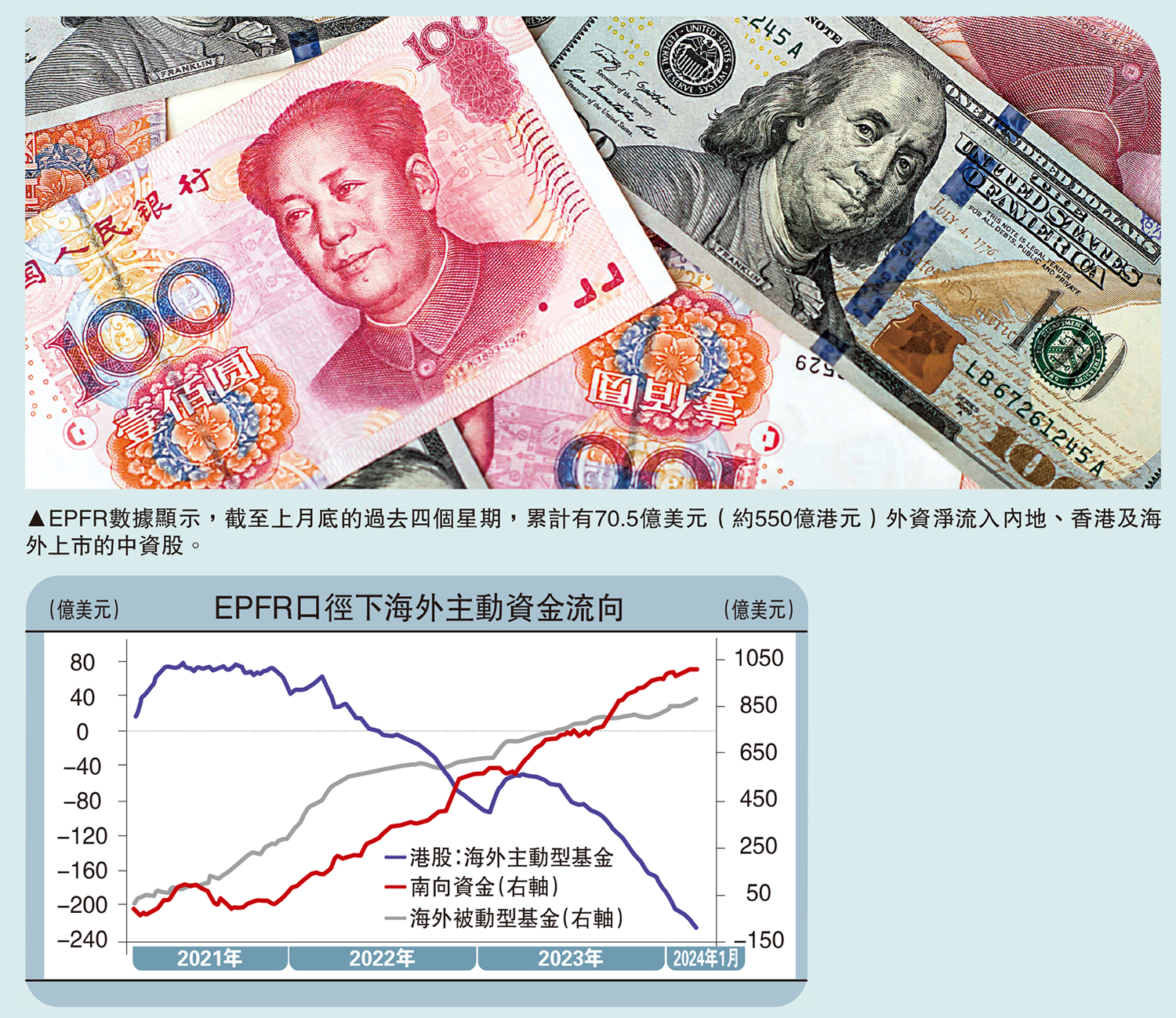

主動外資維持弱勢,雖然速度有所放緩;近期歐洲資金為流出主力。整體看,EPFR口徑下全球主動資金自去年3月中起維持弱勢,目前已持續46周,雖然時長還不及2021年底至2022年底的59周與2018年中至2020年上旬的96周,但252.4億美元的累積流出規模(含A股與海外中資股)已經超過2018年那一輪。進入2024年,海外資金維持流出,雖然速度有所放緩。分區域看,近期歐洲資金為流出主力,這一部分資金恰好也是自2023年初主要流入的資金。相比之下,由於美國資金當時流入不多,因此近期流出也不顯著。

被動資金雖持續流入,但代表性有限。一些投資者可能會指出,EPFR口徑下的被動資金過去幾年都在持續流入,且規模也不小,為什麼效果有限。的確,去年3月以來被動資金流入中資股市場221.8億美元(同期主動資金流出252.4億美元)。這種流入代表性有限且對市場也沒起到作用,與EPFR口徑統計的資金特點有關:被動資金看似規模不小,但主要是因為其比主動資金更容易統計。但根據MSCI統計,追蹤新興市場指數的資產規模中,主動資金佔到75%,是被動資金的3倍。因此,如果簡單用被動資金或者被動加主動的總體資金作為判斷依據,會造成誤導。

北向資金同樣存在類似問題。作為僅有的日度高頻數據,市場對北向資金的關注度更高。但實際上,北向資金過去幾年與市場走勢持續背離。此外,由於缺乏數據,我們無法判斷北向資金中多少為真正的外資,2023年以來幾次北向資金超百億元的大幅流入都未能持續。即便全是外資,短期可能更多是我們上文中提到的交易型資金。

截至目前,北向資金自開通以來,累計淨買入1.76萬億元(較去年8月初1.96萬億元高峰下滑10.3%),持股市值1.86萬億元(較2021年12月2.75萬億高峰下滑33.7%)。2021年以來,北向資金的淨買入和持股市值差距越來越小,目前收斂到基本持平(104%),而就在2021年初持股總市值還接近淨買入規模的兩倍(197%),相當於近12%的年均複合回報,十分可觀。過去幾年投資收益的快速收斂一定程度上解釋了外資的流出。

外資對中國股市仍低配

絕對水平方面,截至去年12月底,全球各主要類型主動資金(全球、新興市場、全球除美國,以及亞洲除日本這四類)對中資股絕對配置比例均已接近甚至達到MSCI納入中國A股以來(2018年)的最低點。

但相比絕對水平,筆者認為相比基準的超/低配水平更有價值。截至去年12月,全球型基金(配置範圍為全球的基金)已低配中資股0.3個百分點(基準比例0.98%,2018年以來最低時低配0.42%)。新興市場基金低配中資股2.8%(基準比例25.2%,最低時低配6.8%)、全球除美國基金低配2.0%,(基準比例4.1%,最低時低配2.2%),亞洲除日本基金當前低配4.8%(基準比例28.1%,最低時低配6.7%)。

那麼,如何判斷並測算後續趨勢?我們從幾種方法入手進行「壓力測試」:

如果對中國市場的配置比例重新回到標配的話,將帶來593億美元流入。前文中提到,當前各主要區域資金均已低配中國。假設上述四類基金對中資股均回到標配,以全球基金為例,如果從當前低配0.3%回歸標配,對應89.2億美元的潛在流入(總規模2.95萬億美元)。同樣的方法測算,全球除美國、新興市場及亞洲除日本基金的潛在流出,合計可能帶來593億美元的資金回流,這一數字相比2021年底以來海外主動型資金累積流出規模(456.1億美元)還要高出137億美元。

相反,如果低配程度降至歷史低點,可能還有一定壓力。假設上述四類基金對中資股的低配幅度均降低至2018年以來的低點,以全球基金為例,如果低配程度降至0.42%,對應33.5億美元的潛在流出。同樣的方法測算,全球除美國、新興市場及亞洲除日本基金的潛在流出,都可能還有一定壓力。

當然,如果進一步假設上述各類基金對中國的配置比例降至基準比例的一半,那相應的壓力也會放大。但這一情形本身比較極端,隱含了較為悲觀的假設,在基準情形下並不具有完全的參考意義。

亞洲基金加倉港股

如果外資對中國配置比例降低,那麼流向哪裏了?這也是另一個投資者普遍關心的問題。除了資金流向外,各類基金的超低配情況可以更好的揭示這一變化。綜合對比後,筆者發現,全球(除美國)基金當前雖然對日本市場仍低配,但低配比例過去兩年來已明顯降低,同時印度、印尼、巴西、墨西哥的配置比例也有不同程度的提升。具體來看:

(1)全球基金2022年以來對英國與法國的超配幅度增加最多,分別提升1.0%與0.4%。對日本與印度雖然持續低配,但低配幅度分別降低0.4%與0.1%。(2)全球除美國基金對於印度低配幅度明顯增加,從低配0.4%降至低配1.2%。相反,對德國的超配比例提升最多(+1.1%)。此類基金對日本持續低配,但低配幅度降低近1%;(3)新興市場基金這對印度持續低配,且低配幅度降至3.4%。相反,同期對於巴西市場從低配近0.5%轉為超配1.9%。(4)亞洲除日本基金2022年以來對於中國香港本地股超配幅度提升最為顯著(+1.6%)。對韓國市場持續低配,且低配幅度加深2.2%。對印度市場雖然持續超配,但超配幅度卻降低0.8%。

資金流向也可以作為交叉驗證。2023年初以來主動資金開始流入印度,同時2023年5月至10月中旬,主動資金流入日本,但後續又轉為流出。與之相對應的,被動資金在這一時期大幅流入中國、日本及美國市場,但中國市場表現與日本和美國市場大相逕庭,背後原因可能與筆者在前文中提到的不同市場主被動佔比不同有關。