東吳宏觀/不宜對聯儲首季降息下重注\東吳證券首席宏觀分析師 陶川

與中國經濟歷來在年初實現「開門紅」不同,美國經濟卻時常遭遇「開門黑」。比如近二十年來看,美國經濟在一季度的表現遠遜於其他季度。那麼,如果2024年美國經濟又一次經歷「開門黑」,美聯儲3月降息值得加倍下注嗎?答案是未必,這可能是當前海外市場最大的風險──步子邁得太大,尤其是基本充分定價了3月降息的預期。

筆者認為近期市場風險點主要來自於兩個層面:一是美國GDP數據在年初慣性偏弱的特徵,容易導致對「開門黑」程度的誤判;二是疫情後美國經濟在結構上的變化,一季度經濟保留着「逆襲」的可能。

一季度經濟弱可能不是真的弱。儘管美國實際GDP環比折年率經過季節性調整,但是從歷史平均來看,整個一季度仍然呈現偏弱的特徵,2000-2022年間一季度實際GDP環比折年率平均較上季度下降0.54個百分點。也因此,容易使市場對年初經濟走弱和降幅提前程度產生誤判,尤其是當前一致預期美國經濟將明顯放緩的情況。

什麼信號才能說明經濟真正走弱,觸及美聯儲3月降息門檻?相比於GDP數據,美聯儲判斷經濟強弱和降息與否更重要的標準實際上是通脹和就業數據的走勢。

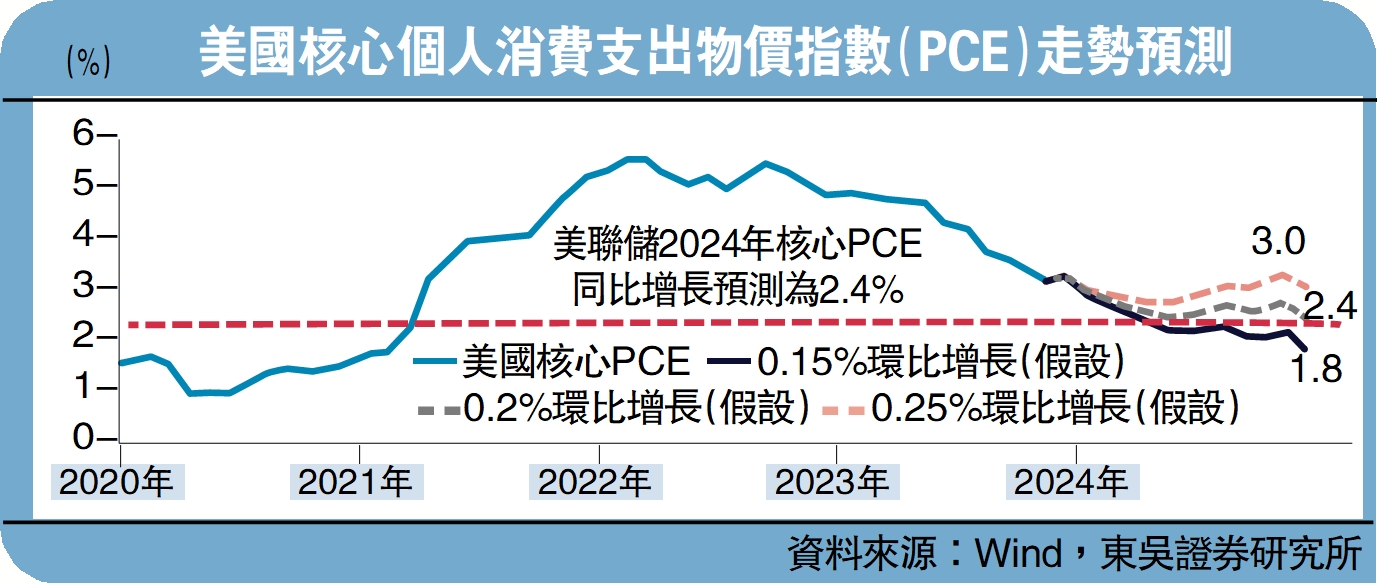

通脹方面,根據美聯儲最新對於2024年核心PCE同比增速2.4%的預測,2024全年核心PCE需保持每月平均0.2%的環比增速,如果考慮到3月提前降息後帶來的通脹回升風險,那麼1、2月核心PCE環比必須明顯低於0.2%。此外,3月降息也意味着美聯儲需要看到就業的大幅降溫,未來兩個月內月度新增非農要逐步跌破5萬人。而這些在短期內實現難度、門檻過高,達成概率較低。

儘管存在季節性下行的趨勢,但美國經濟首季仍保留着「逆襲」的可能,筆者認為這種可能性主要來自於三個方面:

消費:對經濟的支撐還沒有「退坡」。當前居民消費能力依然較強,其一,居民實際工資水平不斷上升,儘管加息周期下利率處於高位,但相對於物價的快速下行,名義工資韌性明顯更足,導致當前居民實際購買力水平較高;其二,居民負債情況可控,房貸利率上升並未使居民實際償債負擔明顯上升。其三,超額儲蓄存量尚未消耗完畢,根據測算,當前美國超額儲蓄仍然剩餘5000億美元左右,按照800億美元/月的消耗速度,可供支撐到今年5月份,在此之前消費都不會太差。

此外,居民消費意願出現邊際修復。在油價等物價下行以及消費能力的支持下,12月美國消費者信心指數快速恢復至69.7(前值61.3),展現出對未來較強的消費意願,消費的帶動下對於一季度經濟仍可抱有較高期待。

地產投資邊際改善

製造業投資:高利率影響下保持較強韌性。一方面,耐用品訂單仍然保持較高水平,並未出現明顯下行趨勢,受利率影響不明顯;另一方面,製造業回流趨勢仍在延續。拜登《基建設施投資和就業法案》、《芯片法案》等對製造業回流的帶動作用仍十分強勁,使得製造業建設支出持續快速增長,預計年初企業投資仍將有較好表現。

地產投資:抵押貸款利率下行引領地產供需改善。年初以來地產整體呈現「供需雙弱」的格局,利率的攀升使得購房需求持續低迷,抵押貸款購房指數持續走弱,與此同時,地產商也在持續去庫存,地產投資相對低迷,導致房屋供給不足。

但11月以來房地產市場持續釋放積極信號,呈現出邊際改善局面。隨着降息預期的升溫,抵押貸款利率脫離高點後快速下行,11月成屋銷售環比近半年來首次轉正,需求端呈現回暖態勢,並且傳導至供給端,11月新屋開工同比快速修復,建築商信心指數低谷回升。往後看,利率持續下行下,房地產需求有望進一步釋放,帶動地產投資的邊際改善,當然能否在今年一季度GDP中體現仍有較大不確定性。

3月降息門檻高、噪音大,筆者認為要警惕市場步子邁得太大的風險。綜上,當前尚未出現足夠的經濟走弱的證據來支撐降息,過於樂觀的預期可能會面臨市場劇烈回調風險。此外,我們也看到近期美聯儲在有意引導市場進行預期調整,12月會議紀要以及部分美聯儲官員均在發言中強調「保持限制性立場」、「不會立刻降息」等,以扭轉市場超前預期。在此基礎上,美債收益率、美元指數在經過前期降息「噪聲」導致的快速下行後也已經開始出現部分反彈。