金融觀察/有效投資 促進新舊動能轉換\上海金融與發展實驗室特聘研究員 鄧 宇

中國經濟處於從數量增長到質量增長的轉型階段,傳統的投資範式不但對經濟增長的拉動作用逐漸減弱,而且產生過剩投資和無效投資等負面影響。在新發展階段,迫切需要加快構建能夠精準匹配經濟轉型和產業升級需求、兼顧政策導向與市場規律的投資組合。

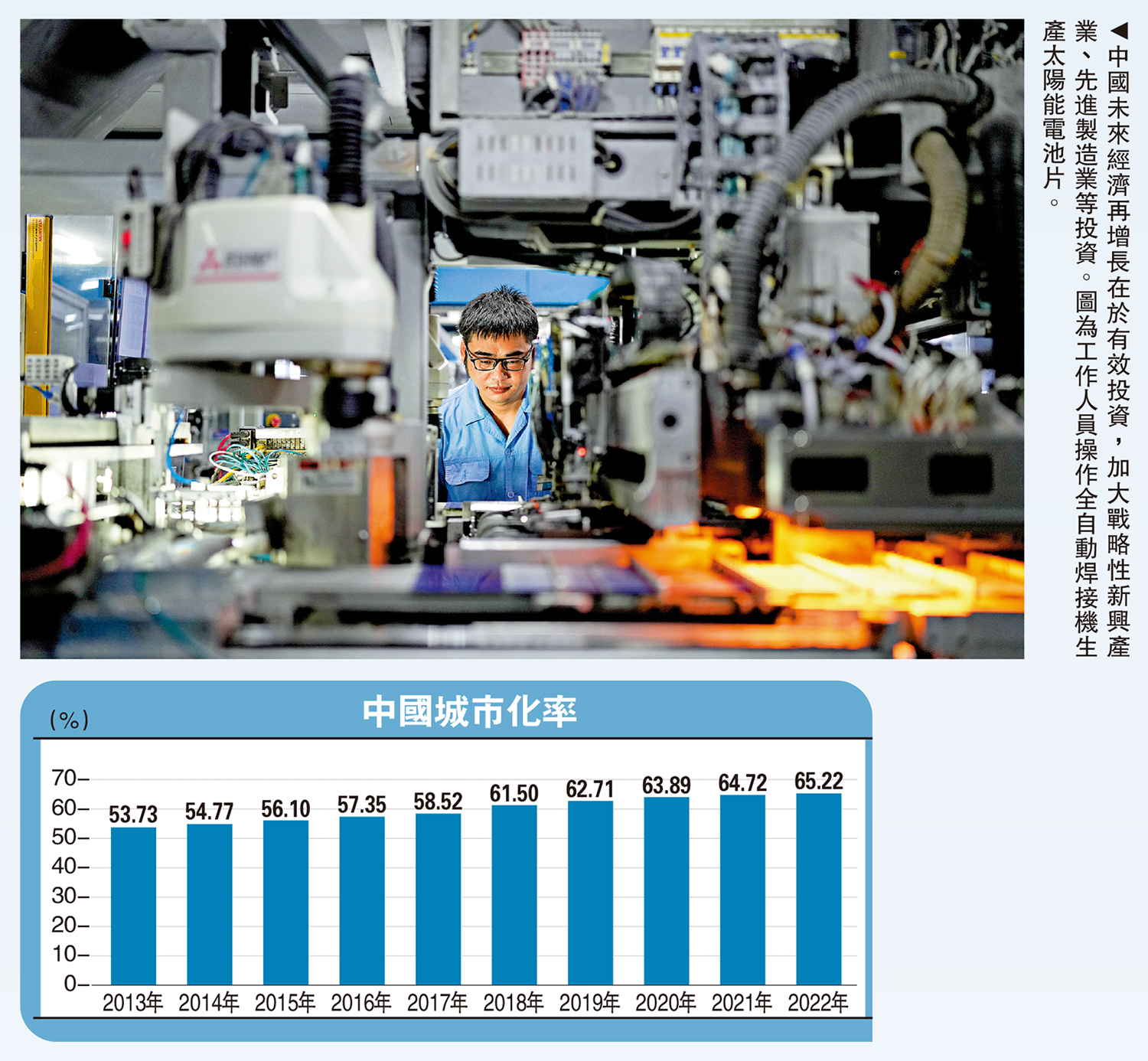

中國未來經濟再增長將主要取決於提高全要素生產率,主要抓手在於有效投資,新一輪的投資在結構、理念和循環模式上將有根本性變化。不但立足於加大戰略性新興產業、先進製造業以及新型基礎設施建設投資,而且需要釋放改革紅利,形成政策——產業——投資良性循環、相互融通的投資新路徑,並保持均衡的債務規模和槓桿水平。

傳統投資依然是驅動中國經濟增長的關鍵動力。2008至2021年基礎建設投資佔GDP的比重在10%左右,基礎設施投資在固定資產投資的佔比則長期保持在20%以上,房地產投資佔固定資產投資的比重也在20%以上,佔GDP的比值則達到8%左右。基礎設施建設和房地產投資對推動工業化、城鎮化具有重要貢獻。但是,粗放型增長轉向高質量發展,迫切要求傳統的基礎設施建設投資亟待向現代基礎設施建設投資轉變,例如信息技術基礎設施、新型能源體系建設,以及民生、醫療、縣域等補短板領域。研究測算,2020至2025年中國新基建能帶動投資11萬億元(人民幣,下同),平均增速10%。

由於經濟結構變化,投資驅動的經濟增長需遵循邊際效應遞減規律。國際比較來看,投資對經濟增長的拉動作用普遍存在減弱趨勢,多數高收入國家主要依靠消費內需拉動經濟。儘管投資率下降,但全球主要經濟體並未放鬆投資,而將投資重點轉向前沿科技、綠色低碳和新能源等領域。中國未來的投資將不僅追求規模,而且要優化投資結構,投資提升效率。

縣域基建投資仍具潛力

中國基礎設施建設投資增速出現下行,但結構上仍有新機會,縣域地區以及城鄉接合部還存在投資窪地,公共設施和基礎設施亟待投資改造。2023至2026年中國縣域新基建投資複合增長率料達到9.2%,2022至2026年累計投資達10.8萬億元。同時,城市更新改造、城中村改造以及保障房建設等具有巨大的投資需求。總體看,中國的城鎮化水平約65%,距離發達國家70%至85%以上還有發展空間,中國的縣域基礎設施建設投資仍有潛力空間,鄉村振興、城中村改造等投資需求也比較大,預計未來相關投資將保持穩定增長,以提升城鎮化水平。

中央經濟工作會議提出「要以科技創新推動產業創新,特別是以顛覆性技術和前沿技術催生新產業、新模式、新動能,發展新質生產力」。目前中國製造業增加值佔GDP的比值仍保持在25%以上,全球佔比從2012年的22.5%,提高到2021年的接近30%。未來要保持較高的製造業增加值佔比,一方面需要增加投資促進製造業轉型升級,另一方面需要擴大先進製造業投資。

擴大科技投入 走向國際

另外,中國在前沿科技領域不斷增強競爭優勢,科技投資增長明顯加快。2023年1至11月,中國的高技術產業投資按年增長10.5%,增速比全部固定資產投資高7.6個百分點。未來本土科技企業需要把握重點:其一,緊跟國家科技創新戰略和產業政策,持續加大對前沿科技的投入,加強基礎研究、專利成果轉化,力爭保持領先優勢;其二,不斷鞏固提升科技產業鏈和供應鏈韌性,充分利用國際資源,開發全球多元市場,拓展跨國科技投融資渠道,真正走向國際。

中央經濟工作會議強調「重點支持關鍵核心技術攻關、新型基礎設施、節能減排降碳,培育發展新動能。」過去四十多年中國大規模城市化和工業化創造大量的投資需求,公共投資發揮巨大作用,但也存在不少問題,部分行業產能過剩,部分省市債務劇增。以風險收益平衡的視角來看,傳統的公共投資主要依靠財政和信貸,其可持續性將很難保證,同樣也會放大銀行信貸風險。因此,穩步發展股權投資、風險投資、上市IPO等多種渠道融合,發揮公共投資、銀行信貸、資本市場、風險投資的特色優勢,將有助於分散投資風險,適應科技企業不同生命周期、滿足各個階段的金融服務需求。

中國經濟增長正處於新舊動能轉換階段,主要關注兩方面問題:其一,傳統製造業、高碳行業及房地產行業等,不但存量的產值規模較大,而且涉及到上下游產業鏈。舊的經濟模式也不能直接採取完全淘汰的方式,其間將經歷陣痛,企業需要較快主動調整策略加以應對,同時引導產業鏈有序轉移和承接;其二,新的增長點的培育絕非一朝一夕,即便是實現彎道超車的新能源汽車以及光伏等行業,這些新的投資雖然增速較高,但新增規模和體量暫且無法與傳統幾大支柱產業相提並論,短期內完全替代傳統投資規模不現實,而且也不排除出現新興產業投資過剩等風險,需要關注產業升級的實效,根據市場需求來合理提高投資率,防範出現抬高企業槓桿和債務率等老問題。

提防新興產業投資過剩

投資效益與效率的再平衡須關注三大議題:(1)地方政府債務和隱性債務潛在風險問題。截至2022年底,中國地方政府顯性債務餘額35.1萬億元,城投平台帶息債務規模達55萬億元,合計規模為90.1萬億元。下一步需考慮一攬子化債方案和具體地方債務處置方案,合理運用財政和貨幣政策工具有序處置,並提高地方債務監管透明度;(2)地方融資平台市場化改革問題。初步估算,截至2022年7月末,中國共有城投平台3702家,存量城投債約13.8萬億元,佔全部信用債的31%,其帶息餘額超過50萬億元。地方融資平台多數擁有龐大的基礎設施等固定資產,但收益率相對較低,收入下降後償債付息壓力將增大,亟待改革債務融資體制機制,探索新的地方融資平台發展模式;(3)新興產業投資可能過剩以及項目前瞻性風險問題。地方招商引資集中於新興產業投資,不同程度地存在潛在地方過度競爭、重複建設等問題,需要防範部分新興行業產能過剩風險。

中國經濟處於新舊動能轉換時期,下一階段驅動經濟再增長,投資愈發重要。從四個層面來看:其一,經濟高質量發展對投資方式、投資組合和資源配置提出了新的要求,提高全要素生產率有賴於保持合理的投資率,宏觀政策上一方面強調「積極的財政政策要適度加力、提質增效」,另一方面要求「穩健的貨幣政策要靈活適度、精準有效」。圍繞科技創新、先進製造業、綠色低碳、普惠小微、鄉村振興等投資將保持較快增長,同時對傳統行業包括房地產新模式、新型基礎設施建設的投資將維持在合理增長區間。

其二,傳統的存量投資轉向結構性的投資優化將需要統籌宏觀政策協同推進,政府、企業、金融機構的資產負債表都將面臨重構,為此需要把握好投資收益和風險、效率和安全、短期和長期的關係。

其三,新的內外環境變量的重新組合將孕育新的投資機遇,不可避免會出現新的挑戰,進一步倒逼投資範式轉換,破除傳統投資的路徑依賴,關鍵在於通過積極擴大有效投資穩定基本盤,加大要素投入並增強資源配置效能,持續提高全要素生產率和潛在經濟增速,從而實現新一輪經濟再增長。

其四,堅持政策導向、市場化和法治化的統一,遵循經濟發展和投資的規律,既要發揮好政府投資的帶動放大效應,創新政府和社會資本合作模式,也要為國際資本、社會民間資本創造條件,放寬市場准入,充分利用國際資源,調動民間投資、激發市場活力,促進經濟高質量發展。

(本文僅代表個人觀點)